スタート!

先週時点の予想内容

来週は暴落したコモディティのウォッチを主軸に、日経の反転期待がありそうならMUFJ>ファナック>伊藤忠>東京計器、あたりを押し目買いしていきたい。

ということでしたが、おおよそ当たりでしたね。

細かい内容は前回の記事を参照。

先週のまとめ

今週(2026年2月第1週)の世界の動きまとめ

— マクロ・金融市場・地政学・テクノロジーの観点から —

1. グローバル株式市場:

「前半リスクオフ → 後半急反発」の典型的イベント週

株価指数の流れ

- 週前半(2/2〜2/6)

- 米株は S&P500・NASDAQともに連日下落

- 主因:

- 弱い雇用関連指標(ADP、JOLTS、Challenger)

- AI/SaaS関連の急落(Anthropicショック)

- 仮想通貨・貴金属のクラッシュによるリスク資産全般の調整

- テック主導の調整局面

- AMD、PLTR、MU、NVDA、MSFT、AMZN など指数寄与度の高い銘柄が大幅安

- 週後半(2/7)

- S&P500 +1.97%、NASDAQ +2.18%

- ダウ平均は史上初の5万ドル突破

- リスクオン回帰が一気に進行

👉 「マクロ悪化=即利下げ期待」という市場の反応が支配的

2. 金利・金融政策:

利下げ期待が一貫して市場を主導

米金利動向

- 週を通して:

- 2年債利回り:低下基調

- 10年債:4.3% → 4.2%台へ

- 弱い雇用データを受け、

- 3月利下げ確率が上昇

- 「年1〜2回利下げ」発言がFOMCメンバーから相次ぐ

FRB関係者スタンス

- ジェファーソン:政策は「適切な位置」

- デイリー:1〜2回の利下げが必要かもしれない

- ウォラー:金融政策は抑制的、利下げ必要

- マイラン:年内 1%超の利下げを示唆

👉 「タカ派の後退」ではなく、「景気減速容認型のハト化」

3. 為替・コモディティ・暗号資産:

週前半クラッシュ → 週後半リバウンド

為替

- ドル円:154.9 → 157.2

- 米金利低下にもかかわらずドル高

- 「強いドル政策」発言が心理的下支え

コモディティ

- 貴金属

- 2/2〜2/4:

- 金 ▲12%、銀 ▲36%(歴史的クラッシュ)

- 2/7:

- 金 +2.03%、銀 +1.06%(自律反発)

- 2/2〜2/4:

- WTI原油

- 地政学リスクと協議報道で乱高下

暗号資産

- 週前半

- ₿ 一時 6.5万ドル割れ

- ETHも ▲13%超

- 2/7

- ₿ +11.26%、ETH +10.6%

👉 「過剰清算 → 流動性回帰」の典型的リスク資産循環

4. 地政学・政治リスク:

緊張と緩和が同時進行

中東

- 米軍がイラン無人機を撃墜

- ハメネイ師「地域戦争の可能性」警告

- 一方で:

- オマーンで米・イラン間接協議

- 核交渉再開の可能性示唆

👉 エスカレーションの天井が意識され、リスクオフが長続きしなかった

米国政治

- 米政府の部分閉鎖懸念 → 早期解消方向

- 次期FRB議長に ウォーシュ元理事をトランプが指名示唆

- トランプ外交:

- 対インド関税引き下げ

- 対中電話会談(台湾・貿易)

👉 「不確実性は高いが、即市場を壊す要因ではない」

5. テクノロジー・AI:

短期調整と中長期強気の同居

- Anthropicの新モデル

- 金融リサーチ特化AI発表

- SaaS・AI関連株に短期ショック

- NVDA CEO発言

- AIインフラ需要は 7〜8年続く

- 電力コストはむしろ将来低下

👉 「AIテーマ終了」ではなく、「過熱のガス抜き」

6. 今週の世界市場の総括(日本株とは独立)

一言で言うと:

「悪材料は利下げ期待に変換され、最後はリスクオンで終わった週」

構造的整理

- マクロ指標:悪化(雇用)

- 中銀スタンス:ハト化

- 流動性期待:上昇

- 地政学:最悪シナリオ回避

- テック:短期調整後、成長期待維持

結果として、

- 株・暗号資産・貴金属が週末に同時反発

- 金融市場は“クラッシュを否定”する形で着地

7. 来週以降、世界を見る上での重要視点

- 米雇用統計・CPI

- 「悪すぎるか、ちょうどいいか」で市場反応が逆転

- 利下げ期待の行き過ぎ

- 期待先行が剥落するリスク

- AI関連の選別

- インフラ系 vs アプリ/SaaS系の差がより明確に

ChatGPTプロンプト(日本市場)

以下は、2026年2月2日(月)〜2月6日(金) の 日本株市場(日経平均株価・TOPIX) の週次まとめです(データは公表値/市場報道を基に整理)。

1. 日経平均株価・TOPIXの推移

1-1. 日経平均株価(日足終値)

以下の週内推移(終値ベース)は公式データや市場報道ベース:

- 2月2日(月):寄り天から5万2,655円程度に下落 — 米株安やリスク回避ムードが重荷に。 (毎日新聞)

- 2月3日(火):急反発、史上高値水準へ回復 — 主要企業決算や需給改善で買い戻し優勢。 (Bloomberg.com)

- 2月4日(水):やや反落・小動き — 利益確定売りや米株ハイテク安の影響。 (postprime)

- 2月5日(木):テクノロジー株軟調で調整色強める場面。 (The Economic Times)

- 2月6日(金):3日ぶり反発、435円高の54,253円台で引け。衆院選期待や決算を受けて戻り。 (Reuters Japan)

週末比・週次パフォーマンス(概算)

日経平均は週を通じて上昇基調で推移し、週次ベースで約+1.7%〜+1.75%程度の上昇。 (Trading Economics)

1-2. TOPIX

TOPIXも週末にかけて堅調:

- 2月2日:3,536ポイント台からスタート。 (Yahoo!ファイナンス)

- 2月3-5日:堅調寄与・個別物色で水準維持。 (Yahoo!ファイナンス)

- 2月6日:3,699ポイントで週最高値更新(終値)。 (Yahoo!ファイナンス)

週次ベースではTOPIXも上昇し、日経平均を上回る伸び(概ね+3.7%前後)となっています。 (Trading Economics)

2. 週の主なテーマ・要因

2.1 世界株・セクター要因

米国株動向の影響(テック株軟調)

米国ハイテク株が続落したことから、半導体・IT関連株へ売りが波及し、日本市場の指数を押し下げる場面があった。 (postprime)

海外マーケットとの連動性

アジア株はテック株安の影響で総じて調整。東南アジア市場でもテクノロジー主導の下落が観測され、日本株にも波及圧力。 (Reuters)

2.2 国内政治・選挙観測

2/8 衆院選を控えた投資行動

衆議院選挙を控え「与党勝利観測」が強まり、内外需株への買い手掛かりとなった。特に選挙前のポジション調整買いが加速。 (Reuters Japan)

2.3 企業決算・業績関連

複数企業の決算発表を受けた個別物色が進行。好決算銘柄(輸出系・内需系)に資金が流入し、指数を下支え。 (Reuters Japan)

2.4 為替・金利要因

円相場・金融政策不確実性が市場のボラティリティに影響。BOJ理事会メンバーの発言などが市場センチメントを左右。 (日本情報処理開発協会)

3. 投資判断関連動向

3-1. セクター別の動向

半導体・テクノロジー

米ハイテク売りを受けて弱含みだが、押し目買い機会として評価する動きも観測。 (postprime)

銀行・輸出関連

円安効果や決算堅調から金融・輸出株は堅調な地合い。 (中国网)

消費・内需系

好決算物色で一部銘柄が相対的に強い展開。 (Trading Economics)

3-2. 出来高を伴う個別銘柄の変動

決算期待・選挙テーマが個別株にプラス圧力。

例として、輸出系・内需系の企業決算を材料に大幅上昇銘柄が複数観測。 (Trading Economics)

※出来高データは市場全体で8兆円前後の活発な水準。 (postprime)

4. 全体としての総括(2026年2月第1週)

- 日経平均・TOPIXは堅調に週を終えた。

週序盤は外部ショック(米株安)で軟調だったものの、週後半にかけて選挙期待や好決算を受けて反発。指数は週次でプラス。 (Trading Economics) - TOPIXは週最高値更新と強い推移。幅広い銘柄が参加する動き。 (Yahoo!ファイナンス)

全体としては「選別相場」色と「イベントドリブン(選挙・決算)」色が強い週でした。 (postprime)

5. 今後の留意点(週明け以降の視点)

✅ 衆議院選挙結果の織り込み

選挙結果・与党勢力構成は市場センチメントに影響。ポジティブサプライズなら上昇余地、逆なら調整リスク。

✅ 米国株・テクノロジー動向

米国ハイテク株の戻りや金利見通しは日本株にも影響。

✅ 企業決算進捗

引き続き決算発表が市場評価の中心テーマ。好決算は個別株の上昇余地を創出。

6.来週の注目銘柄

日曜日に「第51回衆議院議員総選挙(衆院選2026)」の投開票が予定されており、その結果次第で日本株は大きな影響を受けると見られる。想定されるシナリオは、①自民党勝利による期待通りの上昇、②すでに織り込み済みとしての反転下落、③自民党敗北による急落、の3パターンが考えられる。

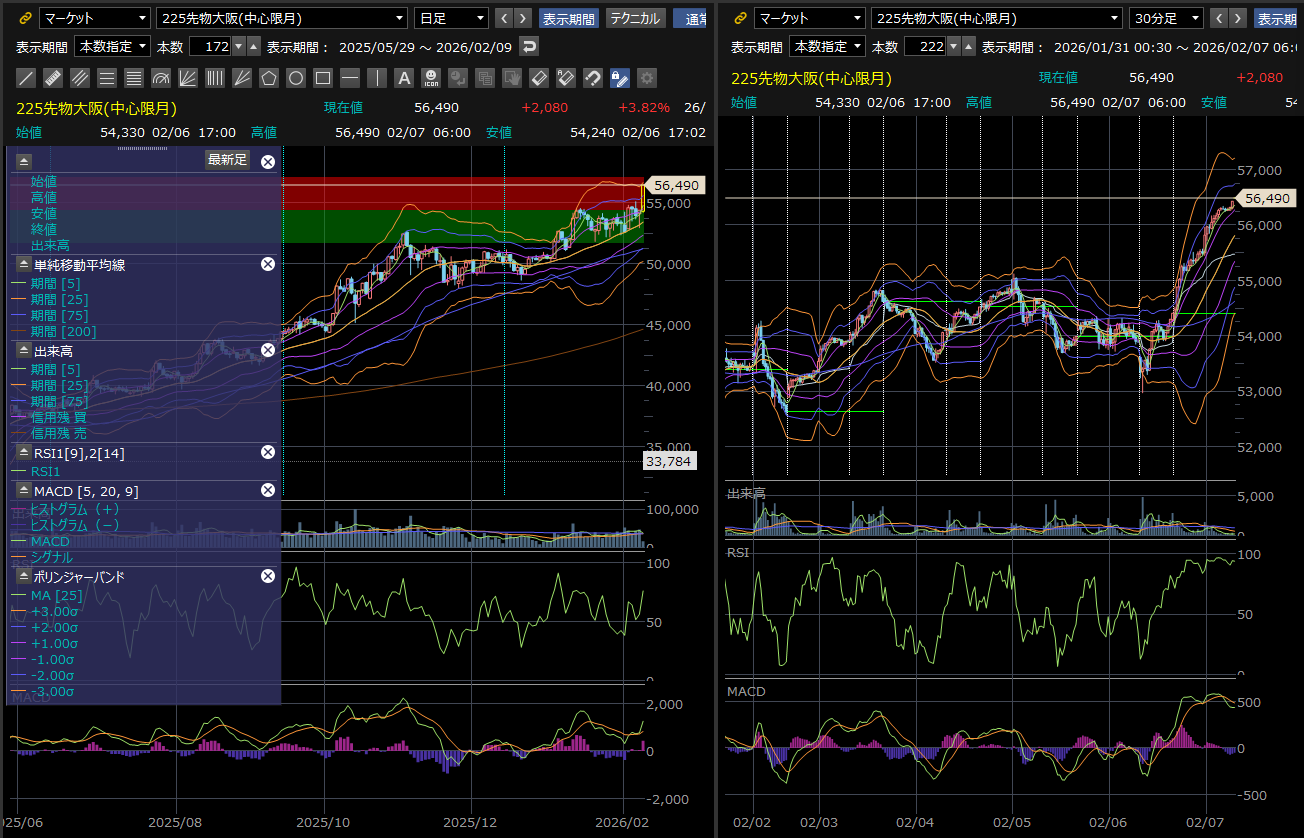

一方で個別銘柄に目を向けると、先週までに日経平均における内需株は大きく上昇し、すでに最高値圏に位置している。そのため、仮に指数が上昇したとしても、上昇する銘柄は限定的になる可能性が高い。もっとも、日経平均が大幅に上昇する展開となれば、指数主導で全体的に高値を更新する展開も想定される。実際、土曜日時点で日経先物は大幅高となっており、現段階では①のシナリオ、すなわち自民党勝利を背景に全体が上昇する展開となる可能性が最も高いと考えられる。

このような環境下において、指数上昇の中でも主役となり得る銘柄を見極め、絞り込んでいきたい。

ローツェ:押し目形成?

やや浅い押し目だが、MACD的には反転があり得そうな動き。

もう1週間様子見するのもありだが、上値余地があり高市トレードで優先的に選ばれそうな主軸として半導体関連銘柄の期待は高い。

信越化学:決算暴落からの戻り期待

ファナック:高市銘柄?

フィジカルAI関連銘柄。ちょっと先週で上げすぎており、最高値圏にある以上、今から入りにくくはあるが、自民勝利&株高シナリオで真っ先に上昇する銘柄となることが期待される。

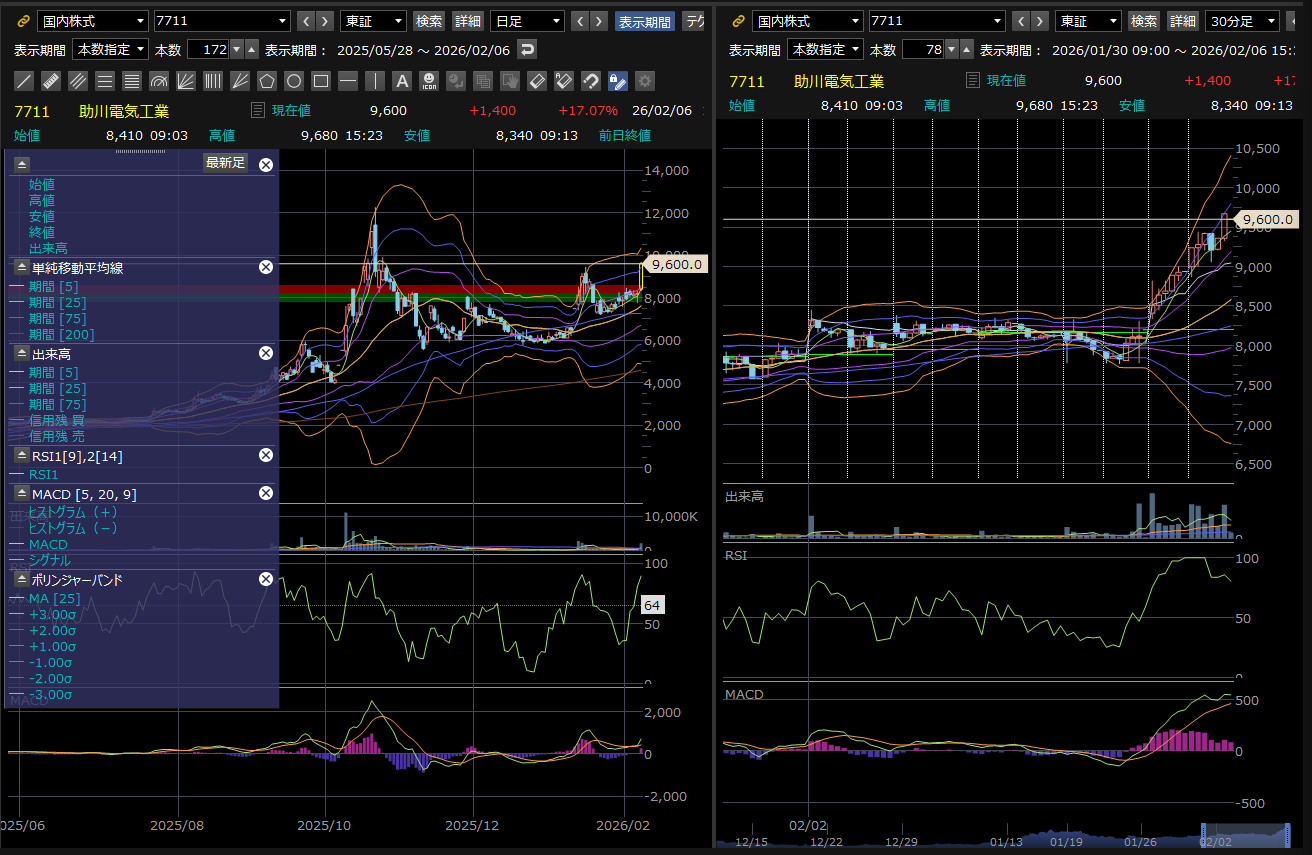

助川電機:高市関連銘柄(先週金曜日に大幅高で先行する不穏な動き)

FFRIセキュリティ:高市関連銘柄(先週金曜日に大幅高で先行する不穏な動き)

銀:乱高下からの安定

日本企業に順張りするほかに、利益確定していき他の下落中の資産へ移すことも視野に入れておきたい。

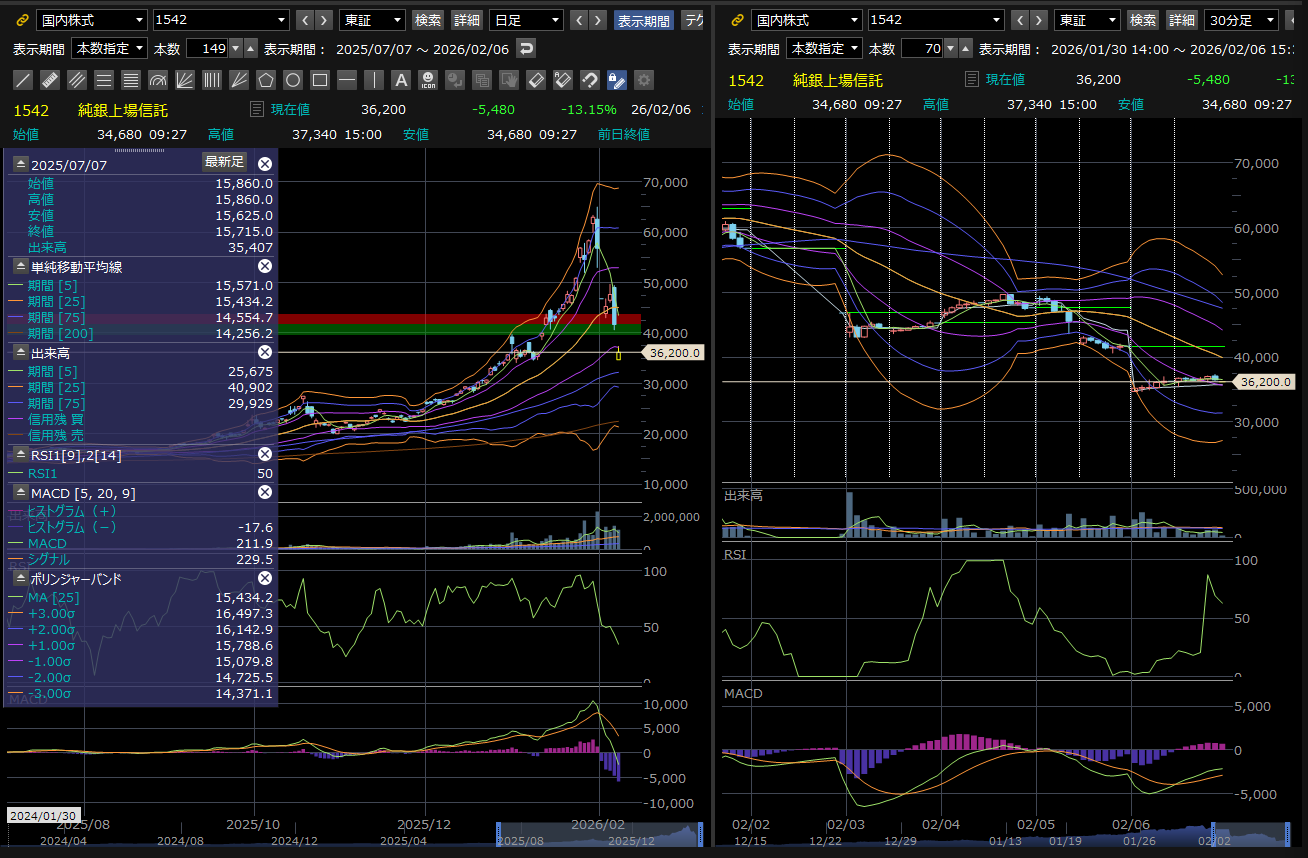

銀は金曜日に再下落。木曜日のザラ場中に下落が始まり、金曜日は寄りで大きく下げた。

週の前半でヨコヨコしていたため下げ止まったかと思ったが、もう一段階の下落となった。

純銀上場信託では36000あたりがサポートラインとして機能しそうでもあり、ここあたりが反発するラインと予想。これを割ってくると次は前回高値の27000あたりが意識される予想。

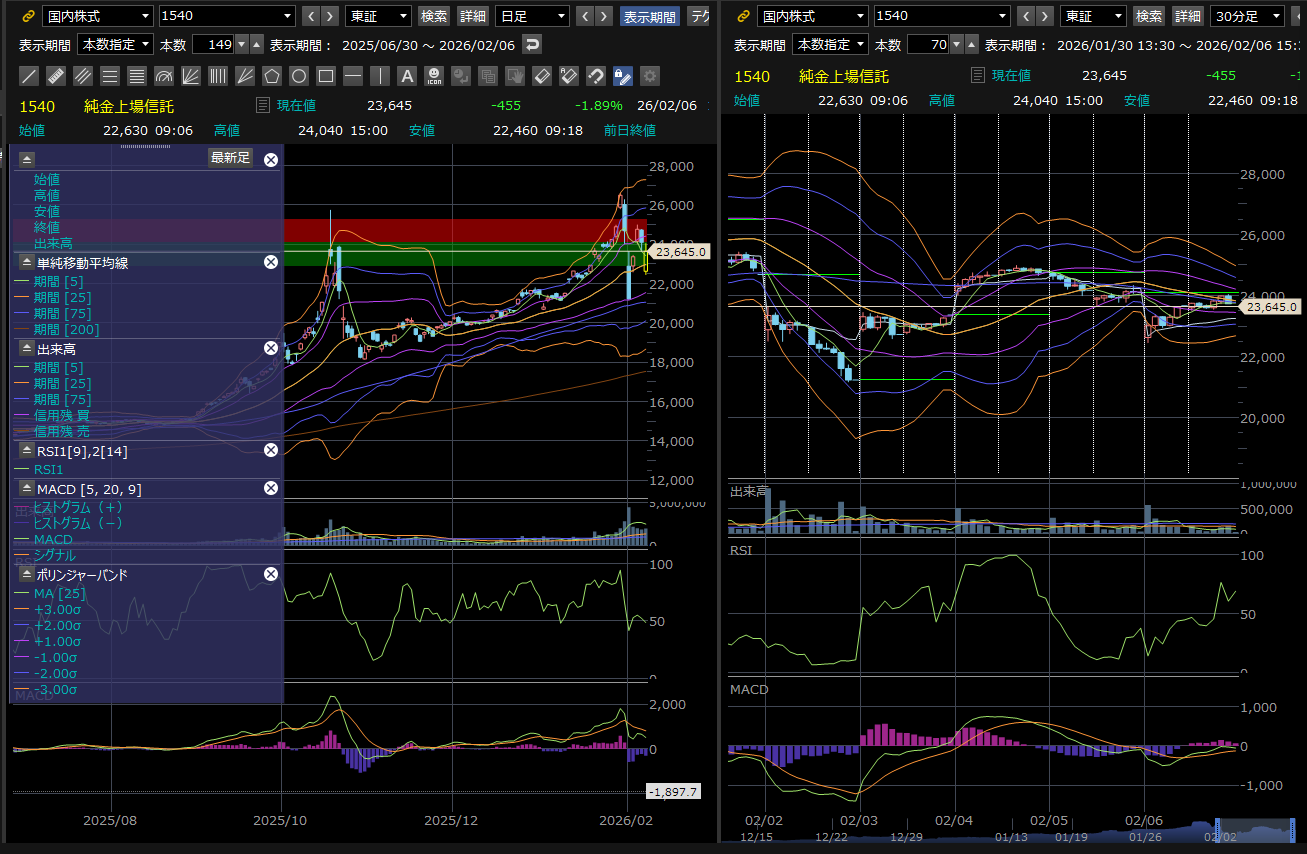

金:下げ止まり感

金は月曜日に大幅下落となったものの、以降は反発の兆し。

金はそろそろ買い向かってもいいと思っている。具体的には23000まで下げたら入ってよさそう。

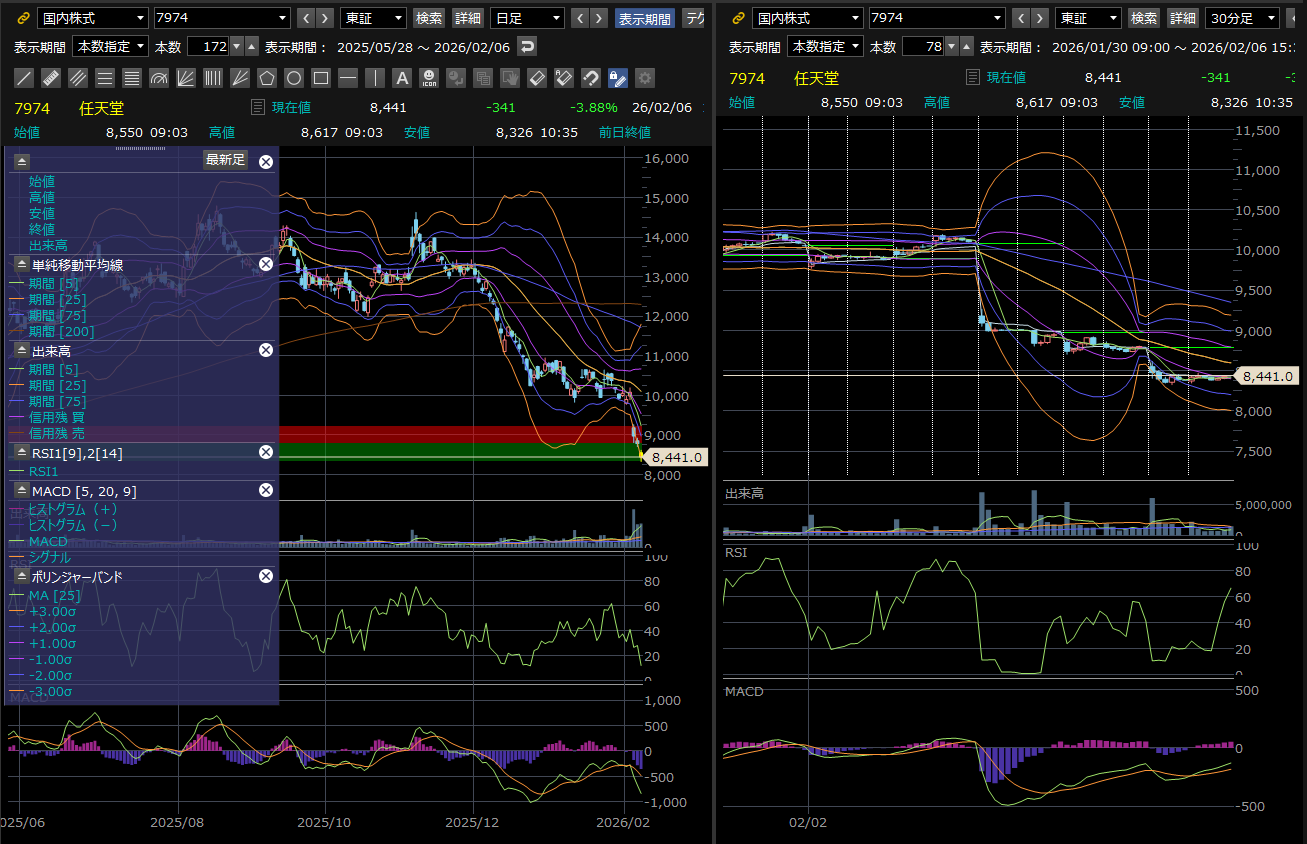

任天堂:大幅安中のためウォッチ

もともと関税を受けないIP関連銘柄として上昇していたが、関税懸念払しょくで上昇ストップ。からのメモリ高で下落開始。そして決算で一段安中。

個人的にアンチ任天堂なので買わない。

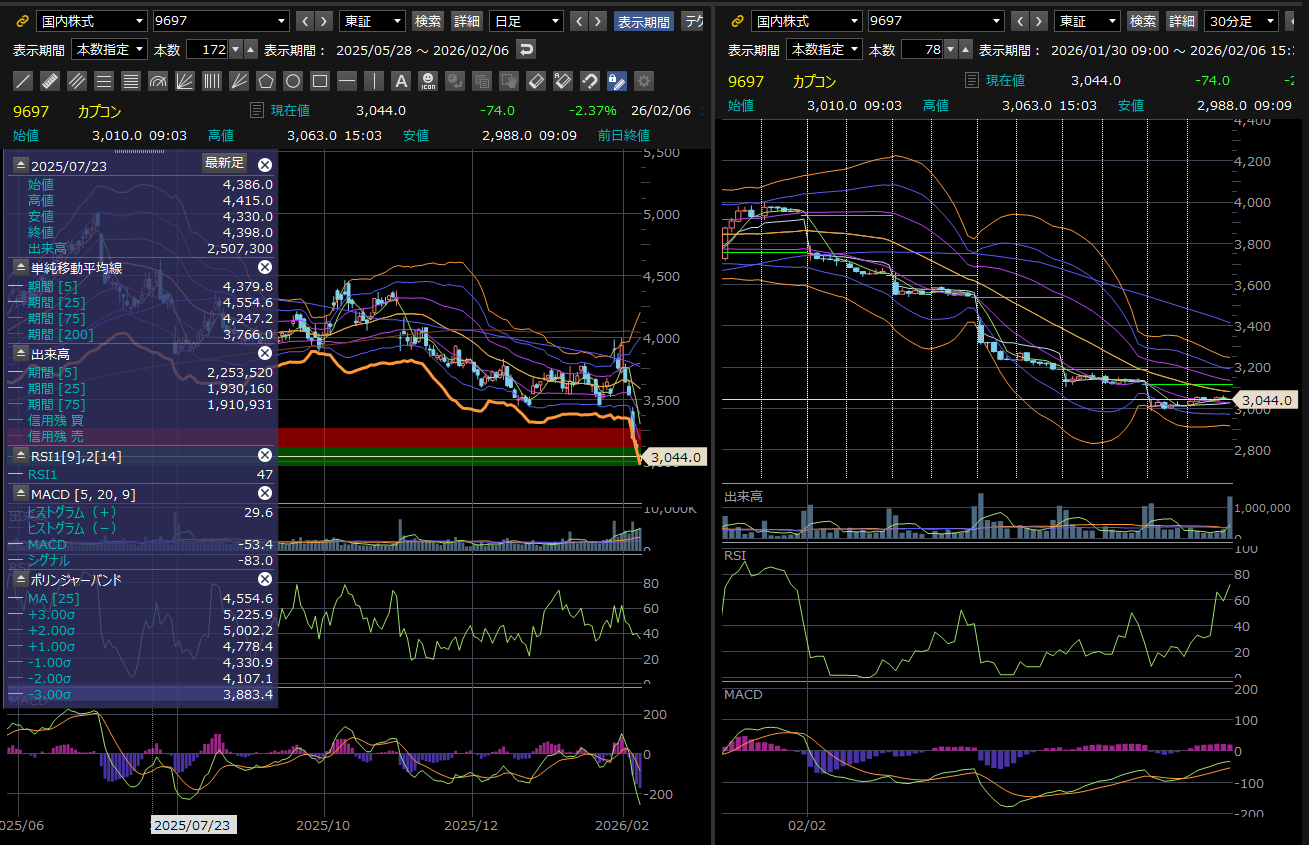

カプコン:任天堂と同様に下落中。2月反転期待。

同じような値動きをする銘柄は多数あるが、個人的に注目しているのはカプコン。

直近の下落スピードが速すぎるが、2月末のバイオ新作発売での反転に期待。

まとめ

今週の反省は、先週の予想がほとんど当たった中で、実際に購入に至れなかったこと。安い銘柄で、かつ上昇時に主役になる銘柄は、確実に上げる。自信を持っておきたい。

来週は衆院選を受けた日経の動きを追いつつ、日経なら反転かつ大幅上昇が期待できそうな半導体関連株(ローツェ、東エレ)、決算暴落銘柄のヨコヨコ期(信越)、暴落押し目の金銀、アンソロピック暴落銘柄(任天堂、カプコン)あたりを押し目買いしていきたい。